Статья

Высокая стоимость кредита – так ли уж это плохо?

Январев В.И., 22 декабря 2014 г.

В декабре 2014 г. ЦБ в целях нормализации ситуации на валютном рынке поднял ставку с 10,5% до 17 – что естественно привело к росту стоимости кредита до 20–30% годовых.

Это событие абсолютно естественно привело к возгласам в духе «Вы хотите угробить наше предпринимательство!», «Как я смогу брать ипотеку?» и тому подобным. Усугубляется ситуация тем, что на Западе (Европа/США) процентная ставка по кредитам находится в районе 3–7% годовых, что порождает мысль о том, что у нас банально не умеют управлять экономикой.

Даже те группы людей, которые отстаивают идею о компетентности нашего правительства, говорят, что мера эта вынужденная, и альтернативой ей является еще больший крах – или, говоря по-другому, также считают повышение стоимости кредита серьезной проблемой.

Однако я попробую выступить в роли адвоката дьявола, и попробовать доказать, что увеличение стоимости кредита в определенной мере является благом... а также внести крамольную мысль о том, что лучше бы кредитов не было вообще. В качестве основы для рассуждений я возьму экономическую модель «денег как доверия», высказанную в моей статье 2011 г. ![]() «Моделирование кризисов доверия в финансовой сфере», которая была написана с целью объяснения кризиса 2008 года.

«Моделирование кризисов доверия в финансовой сфере», которая была написана с целью объяснения кризиса 2008 года.

История, как известно, имеет тенденцию повторяться, и, как мне кажется, комментарии к этой старой статье применительно к нашему кризису, а также грядущему мировому кризису, который может произойти в 2015–2016 г., будут совсем нелишними.

Деньги как доверие

Для того, чтобы разобраться с ситуацией, нам потребуется определенная модель того, что происходит.

В частности, нам нужно понять, откуда берутся деньги в широком смысле этого слова: акции, облигации, кредитные договора, производные финансовые инструменты типа фьючерсов и т.д.

Модель, изложенная в статье, базируется на следующем ответе – деньги в широком смысле (как обязательства и пр.) являются следствием доверия. Можно сказать и по-другому – деньги это формализованное доверие одного субъекта другому, которое выражается в подписании определенных бумаг, например, кредитного договора.

Очевидно, что доверие может оправдываться или не оправдываться – и ситуацию не оправдания доверия мы будем называть кризисом доверия. Вот простейшие примеры:

- Петя не вернул тысячу, взятую до получки, и не оправдал доверие своего друга Васи

- должник не выплачивает долг по ипотеке, не оправдывая доверие банка

- банк не выплачивает деньги по вкладам, не оправдывая доверие вкладчиков

- одна фирма не оплачивает другой поставленный товар, не оправдывая доверие руководства, поверившего в долг и т.д.

Чуть менее очевиден следующий факт – в случае, если доверие оправдывается, в следующий раз мы склонны оказывать большее доверие. Назовем этот феномен естественным самовозрастанием доверия. Вот его типовые примеры:

- Если Петя вернул тысячу, взятую до получки, то Вася более склонен дать ему в следующий раз в долг две тысячи

- Если должник своевременно выплачивает кредит, банк склонен дать ему в следующий раз большую сумму и/или под меньший процент (что порождает ненормальную ситуацию, когда люди берут ненужные кредиты, чтобы иметь «хорошую кредитную историю», что распространено на Западе)

- Если банк выплачивает деньги по вкладам, то вкладчик обычно готов внести больше средств

- Если фирма выполняет обязательства по оплате поставок, то в следующий раз объем товара может быть больше и т.д.

Ну, и, наконец, основная гипотеза:

За счет естественного самовозрастания доверие всегда увеличивается быстрее, чем реальные возможности субъекта по его оправданию. Закономерным результатом становится то, что в какой-то момент субъект не сможет оправдать оказанное ему доверие – что и приведет к его кризису.

Типовые примеры:

- Петя легко вернул тысячу, взятую у Васи до получки, но когда Вася одолжил ему пятьдесят тысяч, он купил подержанный мотоцикл и тут же разбил его. Отдавать долги Васе ему особенно нечем.

- Должник успешно выплатил кредит за купленный ноутбук, и банк на основании хорошей кредитной истории выдал ему кредит на покупку квартиры. Однако должника внезапно сократили на работе, и он теперь не может оплачивать кредит.

- ...

- Фирма взяла большую партию на реализацию, опираясь на то, что вдвое увеличила штат продавцов. Однако на практике продажи поднялись всего на 20%. Раздутый штат съел всю прибыль, и расплачиваться с поставщиком нечем.

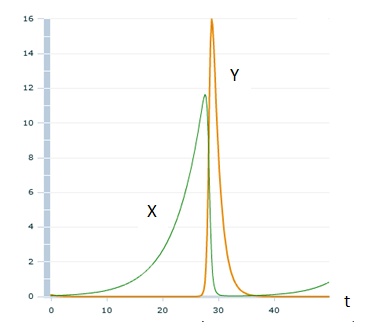

В общем и целом, вся эта история может быть описана следующей картинкой, которая приводится у нас в статье как пример моделирования:

X – это доверие

Y – это внутренние субъекты, не оправдывающие доверие.

Сначала растет X – доверие к субъекту или отрасли. Затем, в попытке использовать возрастающее доверие, растет сама система, и в ней неизбежно появляются менее эффективные субъекты Y, которые уже не способны оправдывать доверие.

Дальнейшим результатом становится резкий рост Y и резкое падение X ввиду краха неоправданного доверия, за которым следует распад неэффективных субъектов – после чего история начинается по новой (на рисунке не показано – но дальше происходит то же самое).

Иначе говоря – кризисы неизбежны. Наличие кризисов не зависит от эффективности регулирования системы и так далее – однако от них зависят другие факторы, в частности, глубина падения и длительность роста.

Итак, чтобы жить в современной экономике, принципиально надо научиться не только расти, но и падать. Как влияет современная финансовая политика на особенности роста и падения, мы разберем в следующей части.

Банки как оценщики доверия, или блеск и нищета современного финансового сектора

– Почему предприятия и отдельные люди берут кредиты в долларах, а не в рублях?

Потому что процентная ставка по долларовому кредиту (5%) значительно меньше, чем по рублевому (от 18%).

– А почему ставка в долларах меньше?

А вот это хороший вопрос. Тому есть множество факторов, однако мы разберем один из них – из-за якобы неразвитости нашей банковской системы.

Часто говорят, что на Западе в финансовой сфере лучше развита система управления рисками – проще говоря, там лучше понимают, кому можно давать в долг, а кому – нет. У нас же это понимают хуже, и добросовестные заемщики вынуждены также оплачивать невозвращенные кредиты, чтобы банк в результате остался в прибыли; отсюда и повышенная процентная ставка.

Появилась подобная система на Западе, естественно, неспроста – в XX веке, во время существования СССР, США пережило несколько финансовых кризисов, начиная от Великой депрессии, и заканчивая кризисами 80–90 года. Кризисы эти породили желание управлять рисками, не допуская спекулянтов и некомпетентные организации на рынок через определенную систему регулирования.

В частности, сейчас в США существуют следующие аспекты подобного регулирования:

- Жесткие стандарты финансовой отчетности для публичных компаний, чьи акции торгуются на бирже;

- Необходимость постоянного внешнего аудита для некоторых из этих компаний;

- В банковской среде распространено сохранение (и обмен) кредитными историями клиентов, что позволяет быстро оценить возможность невозврата долга и т.д.

В целом, все эти меры выглядят более чем разумными.

Однако, посмотрим, как это влияет на развитие кризисов доверия согласно нашей модели. В целом, мы можем сказать, что подобное регулирование замедляет формирование неэффективных, нечистоплотных компаний, что отражается в модели из оригинальной статьи уменьшением параметра b1 (отражает скорость роста неэффективных предприятий в зависимости от их уже существующего количества и количества свободного доверия/денег).

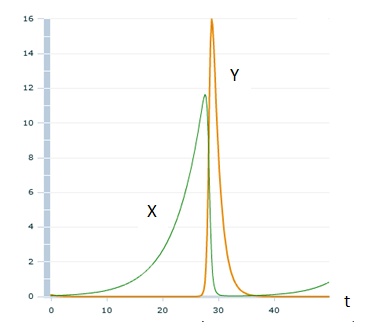

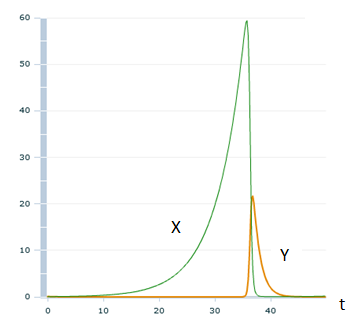

Ниже мы рассматриваем пример двух идентичных ситуаций, различающихся только этим параметром (слева – обычная ситуация, справа – эффективное регулирование, b1 уменьшен вдвое).

Слева – обычная ситуация роста, справа – эффективное регулирование рынка, неэффективные предприятия растут медленнее

Моделирование не дает точной оценки того, что произойдет – в этом смысле сравнивать абсолютные величины бессмысленно; тем не менее, можно сделать определенный вывод из анализа их относительно друг друга. Итак, на что стоит обратить внимание:

Во-первых, рост рынка в случае эффективного регулирования продолжался дольше (по времени до T=35 в противовес T=28 слева) и результат в виде денежной массы на рынке в широком смысле (капитализации) был выше (максимальное значение X=60 в противовес X=12 слева).

Во-вторых, падение было более сильным. Можно сказать, оно было просто колоссальным (с 60 до практически 0).

Давайте приведем некоторые исторические параллели. Как уже было сказано, в США существует эффективная система отслеживания рисков. Почему же она не сработала?

Есть известная история о корпорации Enron. Процитируем фрагмент1:

До банкротства в Энрон работало около 22 000 сотрудников в 40 странах мира и она являлась одной из ведущих в мире компаний, в таких областях как производство электроэнергии, транспортировка газа, газоснабжение, связь и целлюлозно-бумажное производство. .... Декларируемая выручка за 2000 год составила порядка 101 млрд долларов. Журнал Fortune называл Энрон «самой инновационной компанией Америки» в течение шести лет подряд. В конце 2001 года стало известно, что информация о финансовом состоянии компании в значительной степени была сфальсифицирована с помощью бухгалтерского мошенничества, известного как «Дело Энрон». 2 декабря 2001 года было объявлено о банкротстве компании. С тех пор Энрон стал популярным символом умышленного корпоративного мошенничества и коррупции.

Иначе говоря, при любых стандартах рано или поздно, при достижении определенных сумм денег (доверия) появятся схемы того, как можно эти стандарты регулирования обходить, соответствуя им формально, но не соответствуя реально.

Аудит – система, которая теоретически должна была препятствовать фальсификации отчетности – также в ситуации с Enron не помог2:

Фирма Arthur Andersen была аудитором Enron, Enron был крупнейшим клиентом их хьюстонского офиса. Только на аудите Arthur Andersen получал больше $20 млн в год – и больше $20 млн в год на консалтинге. Сегодня мы знаем, как сотрудники Arthur Andersen разговаривали друг с другом. «Что написать в аудиторском заключении? Давай все-таки сделаем аудиторское заключение таким, каким его хотят видеть в Enron, потому что иначе мы потеряем такого хорошего клиента – в том числе и как клиента нашего консалтингового подразделения». Это было сделано намеренно, мы знаем, что это были не ошибки, мы знаем, что партнеры хьюстонского офиса действительно искажали то, что написано в аудиторском заключении.

История Enron касается 2001 г.; можно взять другую историю, связанную с кризисом 2008:3

Существенным фактором возникновения кредитного кризиса в США, по мнению ряда экспертов, стало широкое использование с начала 1990-х годов производных финансовых инструментов, деривативов (англ. derivatives) и стремление повысить доходность за счёт увеличения рисков. При этом нет анализа, который бы показал, что именно деривативы приблизили кризис, и что не наступил бы кризис в строительстве ещё раньше, если бы деривативы не способствовали расширению платёжеспособного спроса на недвижимость и дорогие товары.

Опять же, тут смысл в том, что исчерпав стандартные формы формализации доверия (в частности, ипотечные кредиты) и с целью недопущения кризиса на более раннем этапе (потому что не все кредиты должны были быть выплачены), были созданы новые форматы формлаизации доверия – деривативы, производные от ипотечных бумаг. За счет неадекватной оценки этих бумаг рейтинговыми агентствами (инструмент регулирования, который потенциально должен отсеивать опасные бумаги от неопасных – и который также не сработал, как и в случае с Enron) они были выпущены на рынок, куплены множеством контрагентов, после чего по ним наступил дефолт, который и привел к кризису.

Если говорить о значении кризисов доверия (финансовых кризисов), то нужно отметить важный факт – после падения начинается новый рост за счет исчезновения, банкротства неэффективных субъектов-должников. В этом смысле в кризисе есть объективный оздоровительный смысл.

Однако, в 2008 г. мы не прошли его до конца, и остановились где-то на середине. С точки зрения политики нельзя было допустить полное развертывание кризиса – он слишком сильно бы затронул всех. В частности, в кризис де-факто были вовлечены пенсионные фонды США, которые согласно законодательству, имеют право вкладывать пенсионные деньги в надежные ценные бумаги; при том, что «цену» оценкам рейтинговым агентств мы уже знаем.

Одним из способов остановки кризиса было развертывание в США программы QE (количественное смягчение) – печать долларов для финансирования экономики. С точки зрения модели это привело к довольно забавной ситуации:

- Неэффективные производства «съедают» все средства граждан, и естественным образом доверие более не растет, должен начаться кризис.

- Однако центральный банк накачивает экономику деньгами, так что неэффективные компании по-прежнему могут жить, перекредитовываться и прочее. Т.е. доверие порождает центральный банк через инфляционные механизмы4.

- Результатом становится «ручное» управление экономикой, где рынок в первую очередь является не самоорганизующейся системой, а управляется через вливание финансов сверху, что приводит к дальнейшему раздуванию и отрыву финансового сектора от реального.

Итак, если оценивать ситуацию чисто визуально, кризис преодолен, биржевые индексы растут (накачиваемые деньгами из финсектора)... хотя источники проблем не устранены, и расплата будет страшной. По разным оценкам дисбалансы в экономике сейчас уже на уровне 2008 года, и в какой-то мере даже хуже.

Однако давайте ненадолго отвлечемся от мрачных предсказаний и зададимся теоретическими вопросами: а почему экономикой управляли именно так? Какие правила лежат в его основе? Существуют ли другие методы решения этих проблем?

1 Источник: ![]() Википедия.

Википедия.

2 Источник: ![]() Чему учит история банкротства Enron?

Чему учит история банкротства Enron?

3 Источник: ![]() Википедия

Википедия

4 Причины, почему инфляции не вышла на уровень потребительских цен (в частности, в США) при этом мы пока не обсуждаем.